|

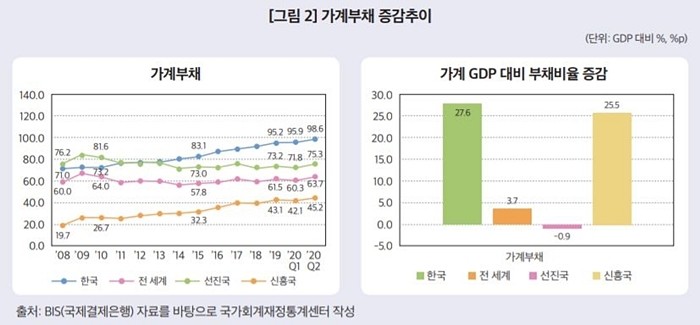

| ▲ 가계부채 증감추이 [제공/조세재정연구원] |

앞으로 금리 상승기에 저금리 상황에서 급증한 가계부채에 대한 우려가 제기됐다.

조세재정연구원 5일 '국가별 총부채 및 부문별 부채의 변화추이와 비교' 자료를 보면 지난해 2분기 기준 한국의 GDP 대비 가계부채는 98.6%를 기록했다.

이는 전 세계 평균인 63.7%, 선진국 평균인 75.3%보다 높은 수준이다

증가 속도도 가파르다.

2008년 이후 GDP 대비 가계부채 비율은 27.6%포인트 증가했다. 전 세계 평균 3.7%, 선진국 평균 -0.9%와 비교해 압도적인 격차를 보인다.

부채의 질도 나쁘다.

한국의 가계부채는 단기(1년) 비중이 22.8%를 차지한다. 프랑스(2.3%), 독일(3.2%), 스페인(4.5%), 이탈리아(6.5%), 영국(11.9%) 등 유럽 주요국에 비해 크게 높다. 단기 비중이 높다는 것은 유동성 위험에 빠질 가능성이 그만큼 크다는 의미다.

한국보다 단기 비중이 높은 주요국은 미국(31.6%)이 유일하다.

|

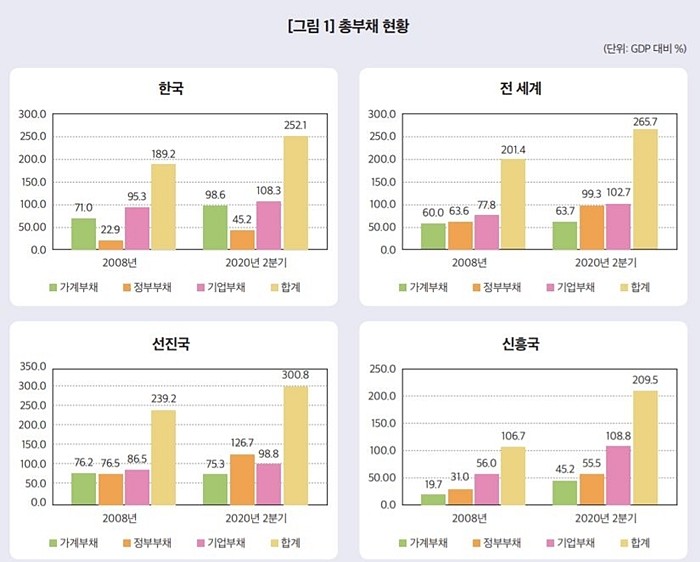

| ▲ 총부채 현황 [제공/조세재정연구원] |

한국 가계의 금융자산 대비 금융부채 비율도 47.2%(2019년 기준)로 프랑스(30.0%), 영국(28.7%), 독일(28.3%), 미국(17.3%)보다 높다. 금융자산 대비 금융부채는 당장 유동화해서 갚을 수 있는 자산 대비 부채를 보는 지표로 높을수록 부채 위험도가 크다고 본다.

조세연은 한국의 가계부채 중 주택담보대출의 비중이 GDP 대비 43.9%(2019년 기준)로 미국(49.5%), 프랑스(45.4%), 스페인(41.6%)과 비교해 비슷하다고 봤다. 절대적인 수준에서 한국의 주택대출 관련 위험이 다른 나라보다 특별히 높다고 보지는 않았다.

다만 최근 한국의 주택대출 증가 추세를 보면 조사 국가 중 높은 수준이라고 설명했다. 즉 증가 속도에 대한 면밀한 모니터링 및 관리가 필요하다는 것이다.

우리나라의 경우 다른 나라와 달리 전세금 제도가 운영되고 있다는 점은 별도로 고려해야 할 포인트로 지목했다.

우리나라의 주택담보대출에 전세금 규모를 합산해 주택대출을 재계산하면 GDP 대비 비중이 61.2%로 해외 주요국과 비교할 때 높은 수준이라는 것이다.

조세연은 우리나라의 가계부채에서 주택담보대출을 제외한 기타대출(대부분 신용대출)의 규모가 주요국 대비 매우 높다는 점도 지목했다.

|

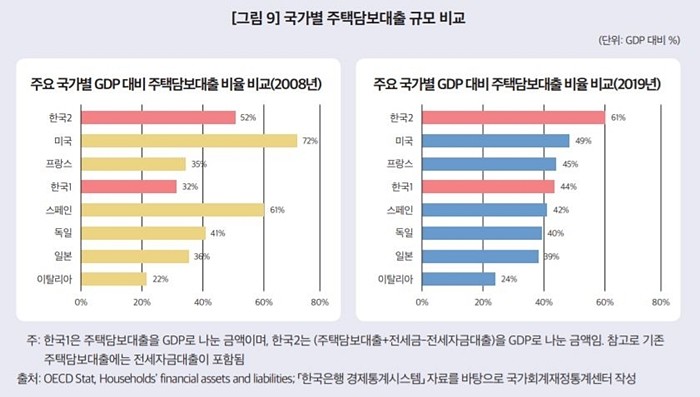

| ▲ 국가별 주택담보대출 규모 비교 [제공/조세재정연구원] |

한국의 경우 GDP에서 기타대출이 차지하는 비중이 최근 급격히 늘었지만 독일, 스페인, 이탈리아, 일본 등은 되레 감소했다.

이 같은 기타대출 증가의 이면에는 소상공인·자영업자의 경영환경 악화에 따른 대출, 생활자금 마련을 위한 대출, 기준금리 인하 및 유동성 공급 확대 등에 따른 주식 투자 등 다양한 요인이 섞여 있을 것이라는 분석이 많다. 기타대출 중 상당 부분을 주택 구매나 전세자금 용도로 활용했을 가능성도 상당하다.

조세연은 "부채규모가 크게 늘어난 현 시점에서 금리가 급격하게 인상되는 경우 부채 부담에 따른 이자 비용이 크게 증가하는 등 경제 전체에 충격으로 이어질 우려가 있다"고 경고했다.

[저작권자ⓒ 데일리매거진. 무단전재-재배포 금지]

![[포토] 영화 '왕과 사는 남자'에 힘입어 강원 영월군 청령포에 관광객 발걸음 이어져](/news/data/20260309/p1065543874851767_488_h2.jpg)

![[포토] 제107주년 3·1절 기념식…李대통령 "국가 헌신한 분들이 존경받는 공정한 나라"](/news/data/20260302/p1065542393907288_162_h2.jpg)

![[포토] 고물가 시대, 명절 장보기…마트와 전통시장, 실속소비가 대세](/news/data/20260217/p1065543763827342_524_h2.jpg)